前 言 你為什麼該買這本書?

第一篇 難以抗拒誘惑的8個思考謬誤

01 高價商品的陷阱──定錨效應

02 拿人手短,吃人嘴軟──互惠原則

03 最完美的並不一定適合你──差異認知偏差

04 惱人的大數目──左數偏見

05 追逐明星商品的輸家──樣本扭曲

06 得標背後的危險──贏家的詛咒

07 電視比食物重要──錯誤推論

08 不要拿爛蘋果比較好蘋果──誘餌效應

第二篇 無法控制貪婪的5個思考謬誤

09 誰能預知五十年後的事──情緒性的時間感知

10 零元手機要付的高昂費用──偏好當下

11 機會成本才是真成本──錯誤成本計算

12 越多果醬越困擾──選擇的弔詭

13 是你吃到飽,還是對方賺到飽?──單一費率偏差

第三篇 恐懼造成的7個思考謬誤

14 過度看重短期的虧損──損失趨避

15 我擁有的咖啡杯特別值錢──禀賦效應

16 「理所當然」的陷阱──現狀偏見

17 輸掉的和贏得的一樣是錢──心理帳戶

18 大腦會永遠記得風險的存在──零風險偏誤

19 別因為投資波動裹足不前──貨幣幻覺

20 恐懼災難,反而會引發災難──情緒感染

第四篇 自我中心引發的6個思考謬誤

21 自我感覺良好的弊病──過度自信

22 無知比知識更容易造就自信──達克效應

23 一切都(不)在我的掌控中──移情差異

24 靠按鍵左右指數的交易員──控制幻覺

25 我們厭惡所有的不確定──埃爾斯伯格悖論

26 打敗顧問的猴子股神──訊息氾濫

第五篇 缺乏可靠度帶來的5個思考謬誤

27 你需要不只一個截止日──拖延症

28 別被預測唬得團團轉──輕信專業

29 雞蛋不在同一籃的弔詭──分散性偏差

30 搭飛機比開車安全嗎?──扭曲的風險認知

31 無限美好的往日時光──美化偏見

第六篇 容易上當的9個思考謬誤

32 我被洗腦了嗎?──睡眠者效應

33 小心「神準」的股市名嘴──聰明漢斯效應

34 正著說與反著說的詭計──忽略決策框架

35 連續的巧合不可能憑空發生──代表性捷思

36 股票技術分析無法讓你賺大錢──股價走勢的迷思

37 經驗為什麼癱瘓思考?──可得性捷思

38 理性從眾,和盲從一樣危險──羊群效應

39 全民恐懼的無毒蘋果──資訊串流

40 好萊塢電影一般的現實──故事迷思

第七篇 情感過剩的7個思考謬誤

41 車諾比核電廠爆炸的真相──循道主義

42 挖角知名經理人的夢魘──明星崇拜

43 精心挑選的禮物不一定討喜──送禮者的矛盾

44 彈孔最多的地方不需要保護──倖存者偏差

45 核災發生,再生能源翻身?──反應過度

46 總是站錯位置的守門員──行動偏誤

47 買股後先吃安眠藥?──失靈的科斯托蘭尼規則

第八篇 不夠聰明的12個思考謬誤

48 檢測陽性不一定等於罹癌──基本率謬誤

49 小額付款讓你大失血──大鈔效應

50 加薪是否真的增加了你的收入──淨工資幻覺

51 太多訊息反而讓你一無所知──資訊偏差

52 太多數字只會讓你眼花撩亂──忽視直覺

53 每個籃子都該放不同的東西──天真的分散化

54 看透弔詭的機率遊戲──蒙提霍爾問題

55 眾樂樂不如獨樂樂──誤選熱門組合

56 蒙地卡羅的悲劇──賭徒謬誤

57 他人的行為可以預測嗎?──聰明反被聰明誤

58 付小費不是為了更好的服務──以偏概全

59 情感也能幫你做決策──軀體標誌

結語 如何從思考錯誤中學習?

附錄 作者介紹

◆最完美的並不一定適合你──差異認知偏差

有一個極受歡迎的採購技巧:貨比三家不吃虧。這個建議聽起來很簡單,但卻是錯的──「比較」其實會蒙蔽我們的雙眼!因為購物的時候,我們是在一個人為設計的環境中抉擇,所以商品之間的微小差異會被過度放大。

芝加哥大學行為經濟學家奚愷元(Christopher Hsee)與張焦(Jiao Zhang)發現了這個現象,並提出精闢的例子:有位求職者獲得兩個工作機會:其中一個工作內容較無聊,但年薪有七萬美元;另一個工作相當有趣,但年薪只有六萬美元。這位求職者會選擇哪個職務呢?

第二個例子則是,某人與家人住在一間略大於美國平均居住面積的房子,大約二八○平方公尺,但他步行就可以到達公司。以相同的租金可以租到一間三七○平方公尺,但距離公司一小時車程的房子。他會搬家嗎?

這兩個實驗結果指出,當人們面對這些決策時,往往傾向選擇更高薪的工作,以及更大的房子。我們顯然較看重以數字呈現、明顯可見的差異,而忽視難以具體化的條件,也就是高估了高薪與大面積所帶來的幸福感。

為什麼呢?發現這個思考謬誤的研究者認為,原因出在所謂的「差異認知偏差」(distinction bias),也就是「比較的扭曲效應」。他們證實,比較不同的選擇可能會造成誤導。一旦接受了其中一份工作後,收入這個要素就會退居次要,而你會開始對每天的工作感到煩擾,也就是在上述例子中,年薪較高但明顯令人感到更疲累的那份工作。

不愉快的工作負荷是每天必須面對的壓力,而優渥薪水帶來的良好感受,卻會日益削弱。基本上,沒有人(或極少數人)會去比較這兩者之間的差異。因此,選擇高薪但枯燥工作的人,有可能做出了錯誤的選擇。「比較」這個行為本身,即會強調不同選擇之間的差異性,但這些差異性之所以不重要,因為我們日後不會每天比較這些條件的利弊。

當然也可以這麼解釋:這兩個例子中的當事人,可能傾向高估既成的事實,也就是高估選項中非常容易測量、且可以合理評估的特徵;同時,只能透過感性判斷的軟性特徵就會被淡化。科學家將這個現象稱為「世俗理性主義」(Lay rationalism)。比起一個多樣化工作可能帶來的快樂感,一萬美元聽起來似乎更加實在。第三種解釋則是:我們的決定偏好具體、有形且直接的好處,而會忽略日後的缺點。說穿了,就是先拿錢再說(媒介最大化)。

以上這三種決策行為常常起著相互作用:選擇高薪但工作枯燥的人,顯然高估了薪資比較的結果。由於薪資差距是鐵一般的事實,再加上人們總是把金錢擺在第一位,所以會賦予它較高的重要性,結果變成每次都犯錯。

最後總結一下這三種決策過程之間的差異:「差異認知偏差」是誤判的結果,它會阻礙我們認知讓自己真正快樂的要素。相反地,「世俗理性主義」和「媒介最大化」是一種簡化知識獲取與決策的方法,而不是以個人預期的幸福感作為決策的依歸。

比較越久,反而越買不到適合的喇叭

最後再舉一個例子,清楚說明差異認知偏差的特殊作用。有位顧客對音響店裡兩對售價同樣昂貴的喇叭頗感興趣。第一對喇叭的優勢在於適合他家客廳的風格;另外一對喇叭的外型不僅比較難看,也與客廳裡的家具風格迥異。

熱心的銷售員提議顧客,可以在隔音間內進行專業試聽。結果,顧客果然發現了兩對喇叭之間極為微小、但可辨識的差異:外型略遜一籌的喇叭音質比較好。因此他決定購買這對喇叭。然而他把喇叭買回家不久後,卻因喇叭破壞了客廳的整體感,憤而將它鎖在地下室中。

這位顧客做了比較,最後卻選擇一對帶給他快樂感較低的喇叭。那對音質略差,但外觀較適合的喇叭,帶給他的快樂應遠高於這對外型較差、但音質較好的喇叭。「比較」的確會有誤導性,因為我們在往後的日常生活中,根本沒機會再比較這兩對喇叭的音質。這是一個比較行為產生扭曲效應的經典例子。

不過,這是否意味購買時絕對不要比較呢?當然不是。我們應該思考的是,左右選擇當時的那個價值,是否在日後享受該產品時也會起關鍵性的作用?像是為舞會治裝時,比較就是必要的,因為當事人在日後還是會不斷與他人比較穿著。況且,選擇一件完美襯托容貌的衣服,會讓人更快樂。

奚愷元和張焦領導的研究團隊,因此對他們進行的幸福感研究結果做出新的解釋,基本上可總結為兩點:首先,人們傾向選擇較多的錢。其次,近十年來個人收入增加,但人們的幸福感並未明顯地隨之提升。當被詢問想要成為窮人還是富人時,受訪者會比較兩者後,給予一個明確的答案;但被詢問在財富與幸福之間如何抉擇時,受訪者並不會與上一代的財富比較,也就是他們會忽略了這幾年財富的增加。

◆不要拿爛蘋果比較好蘋果──誘餌效應

釣魚的人應該準備各種魚餌。對魚來說,牠必須能夠清楚辨識哪個是魚餌,哪個是鉤子,才能大膽群起搶食。魚餌決定了釣魚的人和魚兒之間的競爭。誰會贏得這場競爭呢?究竟是垂釣者才是真正的高手,成功利用魚餌誘騙獵物;還是魚兒道高一丈,能夠分辨真正的鯡魚,還是由鋼鐵或塑膠做成的魚餌呢?其實,行銷人員與客戶之間正上演著類似的競爭遊戲。

行銷專家製造的許多誘惑,比魚餌更容易辨識。坐在引擎蓋上清涼的年輕辣妹,是為了吸引我們的注意力,顯然與車子無關。電視廣告裡那個像大廚般專業,將熱騰騰的即時料理端到家人面前的迷人丈夫,也不是要告訴我們食物有多美味。他的燦爛笑容對我們購買決策的影響力,與引擎蓋上的那個辣妹一樣,如果我們咬住這種誘餌,那就是咎由自取──買車該注意的是油耗、動力、二氧化碳排放量和轉手價值,而不是模特兒的美腿;購買即時料理時,重要的是價格、成分的品質和味道,而不是廣告中那一家人的幸福笑容。

當然也有難以辨認的魚餌,因為它以非常間接且難以察覺的方式出現,最典型的例子就是所謂「誘餌效應」(Decoy Effect)。其實這個名字有誤導之嫌,因為Decoy在德文裡代表誘餌或圈套,意指所有的行銷手法,但誘餌效應指的是一種非常特殊的誘餌。

這是什麼意思呢?第一個提示是「非對稱優勢效果」(Asymmetric dominance effect),但我們必須藉助誘餌效應才能正確理解這個名詞。

現在,假設你想買一輛新車,在前面的章節我們已經了解到,微小的差異會被放大,也就是它會讓人落入比較扭曲效應的陷阱。即便如此,你還是認為有兩個功能對你很重要:引擎的性能和油耗量。現在你在兩款車之間猶豫不決:馬力一二○的愛快羅密歐(Alfa Romeo)Giulia,以及馬力一○○的通用汽車(GM)Oplus。後者每百公里的油耗只有七公升,而愛快羅密歐要九公升。由於你想買一部高性能但省油的車,所以難以抉擇。

正當你猶豫不決時,Giulia的經理決定運用誘餌效應。他想藉此引導你的思維,陷入與「比較扭曲效應」相同的危險,只是運作方式不同。這位經理決定加入了第三部車──吉普羅孚(Jeeprover),馬力一一○、油耗十公升。

與這款車相較,Giulia在各方面的表現顯然較出色,也就是相較於吉普羅孚,Giulia擁有絕對優勢,Oplus就顯得略遜一籌,雖然油耗低於吉普羅孚,但引擎馬力也較小。這個比較的陷阱在於,我們全然被自己根本不想買的第三部車與兩個備選方案的比較結果蒙蔽,使得其中一款車子的特點更加突出,而另一款車子則更顯劣等。

Giulia擁有Oplus缺乏的絕對優勢,因此強化了它的吸引力,使得我們願意乖乖掏出錢。但如果銷售人員介紹了另一款馬力九○、油耗八公升的車子與Oplus相比,也能達到相同的效果,只是這次我們就會將注意力轉向Oplus身上。

仔細比較相對優勢,讓誘餌無所遁形

如果要在兩個方案之間做出抉擇,就只要比較這兩種選項就好。不具實質意義的選項,也就是那些我們根本不列入購買考量的其他選項,不該影響我們的購買決策。

遺憾的是,我們常常忽略這一點,因此不難想像誘餌效應有多受到金融產品銷售員的歡迎了。假設有「可獲益」和「有風險」兩種投資產品時,只要找出一個比這兩者之一更差的選項,就可以達到預期的效果了。

我們之所以對誘餌效應提出警告,並不是說當我們在數個選項中做抉擇時,不該去比較各個選項的「優點」。恰好相反,但我們要謹慎運用這個方法。為了安全起見,建議你遵循這個簡單的法則:直接刪除顯然最占優勢的選項。

若回到先前討論的買車例子,就代表不要再浪費心思在吉普羅孚上。只要遵循這個法則,誘餌效應就會失靈,因為這時就只剩下兩部性能旗鼓相當的車子相互比較。但當其中一個選項在各方面都優於其他選項時,我們才能輕易地做出決策;也只有在這種情況下,才能說這個選項具有壓倒性的優勢。如果真的有這種商品,那它當然是我們的首選。

當所有選項都沒有明顯的優勢時,逐步淘汰條件較差的選項,不失為一個好方法。有時這個刪除過程可以突顯選項之間的相對優勢,就有助於順利地排除較差的選項。幸運的話,最後只會剩下一個選擇。不過要小心!在這個過程中,選項的剔除順序具有關鍵的作用。由此可見,若想找到完美的解決方案,就必須嘗試所有的可能性。

如果你的投資顧問一股腦地推薦一系列投資產品時,記得先找出投資報酬率明顯過低的建議選項予以剔除,然後把你的顧問罵一頓,因為推薦這樣的產品若不是因為他太愚蠢,就是企圖利用誘餌效應的拙劣手法。不管是哪個理由,都是降低顧問費用或找個新顧問的好藉口。

◆彈孔最多的地方不需要保護──倖存者偏差

在第二次世界大戰期間,英國幾乎每天派遣轟炸機飛越英吉利海峽,許多飛行員在這個冒險行動中不幸犧牲。為了提高飛行員的生存機會,英國工程師決定為飛機加裝甲。問題是,該裝在什麼地方呢?

實事求是的工程師研究結束任務返回的飛機,決定在彈孔最密集處加裝一個額外的防護罩。不幸的是,此舉仍無法提高生存率。工程師在追究原因時推測,防護罩加重了飛機的重量,因此提高它的操縱難度。

這時數學家亞伯拉罕.沃爾德(Abraham Wald)正好到訪,並提出一個奇怪的建議:裝甲位置不該是彈孔最密集之處,而是未中彈的地方。他的想法是:千瘡百孔的飛機既然能安然返航,顯然這些彈孔幾乎不會損害飛機。而中彈位置與返回飛機不同的戰機,均未能安全返航。也就是說,平安歸來的飛機遭受彈孔攻擊的部位,都是最不致命的地方,所以不會導致飛機墜落。統計學家給工程師犯的這種致命錯誤取了個名字──「倖存者偏差」(survivorship bias)。簡單地說,就是我們只會考慮到倖存者,直接忽略那些死亡的人,這就是為什麼會出現存活率假象的主因。

這種扭曲現象遍及眾多領域:每個人都想成為演員、音樂家、作家和運動員,因為媒體只報導成功的演員、音樂家、作家和運動員,但在每個明星背後都有數百個追求星夢卻失敗的人。由於媒體不會去統計這些人,結果大家都極端高估自己爬上頂端的機會。

另一個例子就是琳瑯滿目的勵志書。這類書籍主要藉由許多知名人物,揭示事業成功與取得職場優勢的策略。但這些作者的通病在於:他們不會告訴你這些書中大力吹噓的策略,失敗率有多麼高。

被踢出門的破產公司,造成投資人過度樂觀

「倖存者偏差」現象也常見於金融市場中。以基金為例:計算某基金類股未來多年走勢時,通常會排除下檔基金的虧損,因此系統性地高估了基金的整體報酬率。依據方法和數據基礎的不同,其間差異每年可能高達○.二二%至一.五七%。

當我們長期觀察新發行證券的股價發展,並排除已經破產的公司時,也會發現類似的效應。這種「排除」模式導致投資人對未來發展過度樂觀,因為破產公司再也無法拉低統計數據。

同樣地,股票指數的表現也屢屢遭遇這類失真問題。由於指數表現較差的股票並不會納入後續的計算中,因此股市指數永遠只會統計表現最亮眼的那些股票,也就是那些於任務中存活下來的戰鬥機飛行員。

昔日投資一九八九年DAX指數組合的人,後來得到的實質利益不如事前計算那般樂觀時,不禁備感驚訝。但這個落差從何而來呢?我們也許可以藉助德國DAX創始成員巴布科克公司(Babcock)的例子來說明:該公司於一九九五年退出DAX指數後,這個依公司法成立的空殼公司,股價僅剩下○.○一歐元。自一九九五年這家公司的股價崩盤後,就不再納入DAX指數中;既然不在DAX的統計範圍內,該公司的虧損當然就不會反應在指數上了。

我們在這裡還是遇到了「隱藏失敗者」的現象:在歷史股價數據中,當然看不見那些被踢出證券行情表的所有公司股價。我們只會以表現亮眼的股票來驗證自己的策略。這就像為了評估某種教學方法的成效,卻只挑選好學生,而不是由所有學生參加測試。

一旦洞悉「倖存者偏差」的陷阱,就能避免做出錯誤的決定:不要只看成功的榜樣,也要同時觀察輸家的經驗,才能更切合實際地評估成功機會。即便是失敗者還是有值得學習之處,例如哪些策略沒有效用。想要成功,必須向失敗者取經。

◆總是站錯位置的守門員──行動偏誤

人類在面對混沌不明且危險的情況時,偶爾會變成行動派,讓行動主導一切,但這不見得永遠都是最好的選擇。有時,什麼都不做,可能才是走出困境的最好方法。專家將這種偶發性的非理性行動衝動,稱為「行動偏誤」(action bias)。

聽到希臘陷入嚴重經濟危機消息的投資人,就會掉入這個陷阱。這種陷阱也影響著監視著夜店門前推擠的人群,並考量是否該採取行動的警察;同時也出現在特定的球員身上。我們正好可以借助職業足球賽的例子來說明。

以色列科學家觀察足球場上一個非常特殊的現象:十二碼罰球。他們在這裡提出一個非常有趣的問題:守門員在十二碼罰球時通常會採取什麼行動?因為他們對每一球都必須立即作出反應。

守門員這時通常會選擇主動攔球,而不是靜靜地站在球門中間,等待極具威脅性的罰球。九五%的守門員會左右跳躍,這個反應看起來似乎是標準動作。其實依據這項研究,一百個球中有二十八次應該要站在球門中間才對,因為那裡正好是罰球的落點,但為什麼守門員的行為卻不符合球門落點的命中率呢?

對守門員來說,在十二碼罰球展時現優異能力的誘因其實十分巨大:首先,罰球很重要,因為在頂尖聯賽中每場比賽僅會進二.五個球,所以每個罰球都足以左右比賽結果。其次,許多最負盛名的國際性決賽往往由十二碼罰球決定。獲勝球隊可以獲得高額獎金,而球員將獲得球團的激勵獎金。綜合這幾點,可以假設守門員在十二碼罰球時,應該幹勁十足。

其實他們並不缺乏足夠的參考資料:巨量資料很早以前就已經成功進軍職業足球世界。許多球隊通常會聘任退休球員擔任守門員教練,但沒人知道他們是否會理解、維護和解讀這些統計資料。

守門員的行為透露出他們的行動偏誤:在越困難的情況下,你就覺得必須做些什麼,而不是什麼都不做。這是為什麼呢?當十二碼罰球射進球門時,守門員總是感到懊惱;但若什麼都沒做而球又射進門時,又會覺得更糟。他們的行為其實可以理解。當球射進球門時,一動也不動站在球門中間的守門員看起來有點像白痴。優雅飛躍角落的守門員,看起來就不一樣了。後者傳達出堅決的形象,可惜輸給運氣;但前者卻是一副聽天由命的萎靡神態,無怪乎噓聲四起。

財務顧問買賣股票,可能只是為了安撫客戶

因此,每當資本市場出現突發性波動時,財務顧問必須花許多時間在電話上,安撫要求採取行動的顧客。顯然,當股價下跌時,他們對於這些財務顧問拿著自己的錢卻無所事事十分反感。

財務顧問在這一點上其實進退兩難。即使買賣客戶股票基本上違反了自己的財務策略,財務顧問有時還是會認為,藉此留住客戶是有意義的。事實上,那些拒絕短期買賣績優股的投資人,才是創造資本市場上龐大財富的人。

如果把那些存在目的就是什麼也不做的投資標的納入考量,對財務顧問來說就更加棘手。這裡指的是反映市場指數表現、並在證券交易所買賣的投資基金,也就是所謂的指數股票型基金(ETF)。所以,如果想選擇不受「行動偏誤」影響的投資項目,經濟學家會建議購買ETF基金。因為他們的意見幾乎一致:沒有人能夠永遠在股市中暢行無阻。

那麼,如何才能控制行為衝動呢?而什麼時候不作為又會變成怠忽職守呢?以夜店前監視鬥毆情形的警察為例,這時不妨尋求經驗的協助。英國的一項研究發現,資深警察在面對鬥毆事件時,剛開始會先採取觀望態度,當多數無辜顧客受影響時,就會出手干涉;但年輕警員卻會在一開始就試圖阻止鬥毆,結果反而引發更大的混戰。在不可預知、後果出人意料的複雜情況中,要保持冷靜。這個建議也許有點陳腔濫調,但絕對不會讓你失望。

◆他人的行為可以預測嗎?──聰明反被聰明誤

選美比賽主要目的在選出最美麗的人,在某些這類比賽中,甚至只要投票就能贏得獎品。當挑選的候選人脫穎而出時,你就有資格參加抽獎活動,贏取獎品。例如德國《體育秀》(Sportschau)節目舉辦的「本月最佳進球」票選活動,就是這類活動的最典型代表。猜對者,就有機會贏得一輛汽車。假若某人對這方面十分熟悉,又定期參加該節目的抽獎活動,就具備成為成功股票交易員的最理想條件。

這是為什麼呢?也許我們可以借助德國經濟學教授羅斯瑪麗.納格爾(Rosemarie Nagel)所進行的「選數遊戲」加以說明。

這裡的遊戲規則非常簡單。一組人數不限的組員必須完成下面這個任務:每個組員從零到一百中選出一個數字,零和一百亦可選擇。若挑選的數字最接近所有組員選出的數字平均值三分之二者,就能獲勝。舉例來說:假設所有選出的數字平均值為二十一,它的三分之二就是十四。因此最接近十四的那個玩家就能獲勝。這個規則十分簡單,但你會如何決定呢?你會選擇哪一個號碼呢?

選數遊戲的參與者處於一個典型的策略性互動遊戲。最可能獲勝的數字取決於其他玩家的選擇;他們的最佳選擇反過來必須依賴於你所選的號碼。最適合分析這種複雜的決策情況,當然首推賽局理論(game theory)。此理論假設所有玩家的行為完全理性,也相信其他玩家會理性行動。在這種假設下,找出選數遊戲的最佳解決方案相對簡單。

首先,所有數字的平均值最高為一百,因此可能獲勝的數字絕對不可能大於六十七,也就是一百的三分之二後再四捨五入。所以可以直接排除六十六到一百之間的所有數字。

基於這個考量,當然沒人會選擇大於六十七的數字,因此我們要找的那個數字也不可能大於四十五(六十七的三分之二)。由此推論,沒人會選擇界於四十五至六十七之間的數字。你應該猜到後續的發展了:基於沒人會選擇大於四十五的前提,大家要找的那個數字也不可能大於四十五的三分之二,也就是三十,因此沒人會選擇大於三十的數字。以此類推到最後,似乎所有玩家都會選擇相同的號碼,也就是零。

最懂得計算的人,不見得是最後的贏家

但這只是理論,我們現在回到實際的例子。一九九七年有三個國家的不同報紙同時展開一個大規模的選號遊戲實驗:英國《金融時報》(Financial Times)、德國《科學的譜系》(Spektrum der Wissenschaft)和西班牙《浩瀚》(Expansión)。報紙先向讀者解釋遊戲規則後,再請他們從零到一百之間選出一個數字,優勝者皆可贏得大筆獎金。英國共有一千五名讀者參加,德國甚至高達二千七百名。結果每個人真的都選擇零嗎?

當然不是。雖然其中兩個國家選擇零的人最多,但二十二和二十三也是熱門人選。幾乎所有其他數字被選中的頻率相當,但超過五十的數字則非常罕見。英國的平均值為一八.九一,中獎數字為一二.六。在德國,平均值為二二.○八,而中獎數字為一四.七。看到這裡,請問我們從這些結果中學到什麼呢?

若你假設所有其他玩家極度理性,每個人都會計算選數遊戲的答案。如果算出這個數字後並選擇零時,那麼你就輸了。在這場比賽中,獲勝者並不是那個算數能力最優秀且識破整場遊戲的人,而是那個能夠準確預估對手行為的人。

在納格爾進行的報紙實驗中,讀者也可以發表意見。有位女性讀者的評論一針見血。她寫道,她的聰穎丈夫著實地思考這個問題好一會兒,因為她相信其他讀者都和自己的丈夫一樣聰明,所以她選擇的數字,正好等於丈夫挑選數字的三分之二。最後這位讀者雖然沒有猜對,但離獎品卻只有一步之遙。

在參加這類遊戲時,最重要的就是準確猜測其他人的做法。在選數遊戲是如此,在「本月最佳進球」票選活動也是如此,在股市亦是如此。如果想贏得體育節目的汽車大獎,就必須知道其他觀眾的選擇。因此,押注受歡迎以及球迷眾多的球員,十分值得一試。在股市方面,掌握所有公司的整體經濟與金融數據其實不太重要,因為如果只有極少數投資人的投資決策會依賴這些數據時,那麼訊息優勢就毫無價值。這些人與在選數遊戲中選擇零的人相同:他們會因為消息靈通而輸錢。

歸根究柢,期望才是影響股市的關鍵因素,而選數遊戲揭示了其背後的部分機制。要想成功,必須假設並非所有投資人的行為都完全理性,而且還要能準確地預測這些偏離理性的行為。

我們因此得以了解,為什麼金融市場對每日新聞的反應往往如此敏感。這些消息基本上並不會真的改變經濟發展或企業與國家的表現基礎數據,但市場人士遵循的並不是(或不是只有)這些基礎數據,而是其他投資人的預期反應。如果所有人都假設其他股民反應緊張時,那麼所有人的反應都會變得很緊張。換言之,無論是在選擇遊戲或股市中,預測都是一項藝術。

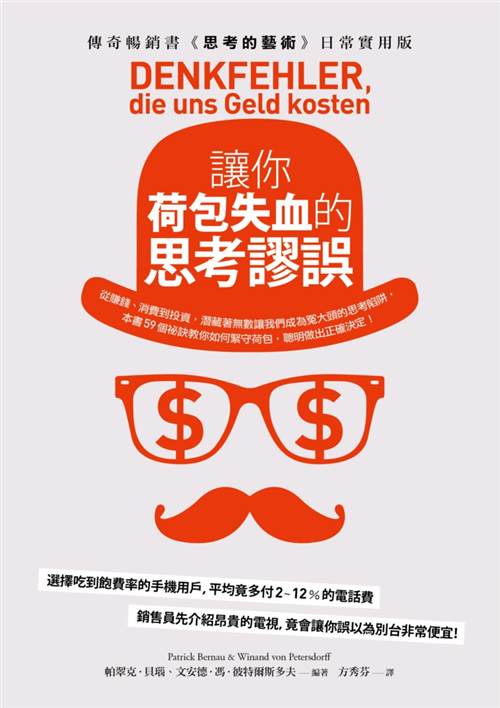

傳奇暢銷書《思考的藝術》日常實用版!

如果你的荷包總是血流不止,

快讓這本書為你的荷包大補血!

從賺錢、消費到投資,

59種你從未察覺、卻悄悄讓你存款蒸發的思考謬誤!

選擇吃到飽費率的手機用戶,平均竟多付2~12%的電話費;

銷售員先介紹昂貴的電視,竟會讓你誤以為別台非常便宜!

從賺錢、消費到投資,

潛藏著無數讓我們成為冤大頭的思考陷阱,

本書59個祕訣教你如何緊守荷包,聰明做出正確決定!

◆差異認知偏差:

明明音質差不多的喇叭,在經過仔細反覆比較之後,反而會拉大兩者的差異,把音質較好但外形不佳的喇叭抱回家!

◆行動偏誤:

95%的足球守門員都會在球門前左右跳躍,但其實有28%的球都落在球門中間!然而一動不動的球員會被視為毫無作為,甚至引來噓聲四起。

◆左數偏見:

總里程數79000~79999的二手車售價,比80000~80100的車高出210美元,卻只比79800~79899的稍低了10美元,顯然我們重視最左邊的位數,遠剩於實際的數量差距!

◆忽略決策框架:

如果眼前有兩個選擇,A:三分之一的機會拯救所有的人;B:三分之二的風險讓所有人死亡,結果絕大多數的人卻都選擇前者!

◆倖存者偏差:

工程師以為帶著彈孔返航的戰機不夠堅固,卻忘了那些一彈弊命的戰機根本回不來!

我們每天從睜開眼睛開始,就必須不斷地打開荷包:

買早餐、逛網拍、喝咖啡、捐款到愛心箱、觀察股市動態,

然而不幸的是──這一切動作常常都是不理智的!

本書教我們辨識日常生活中的無數思考陷阱,

以及這些陷阱如何讓我們花冤枉錢、甚至投資失利,

並從中習得審慎思考、鎖緊荷包的關鍵密碼。

派翠克.貝瑙(Patrick Bernau)

《法蘭克福匯報》(FAZ)網路版的商業暨金融部門主管。在德國科隆大學(Universität zu Köln)就讀政治經濟學後,轉讀新聞學院。在《法蘭克福匯報》前五年負責撰寫周日報紙的科技、市場與經濟研究專欄,並於日前推出最新著作《歐元海嘯:被錢淹沒的歐洲》(Euro-Tsunami: Europa wird im Geld ertrinken)。

文安德.馮.彼特爾斯多夫(Winand von Petersdorff)

1991年獲得哥廷根大學(Georg-August-Universität Göttingen)的企業管理學位後,隨即進入《法蘭克福匯報》(FAZ)負責區域性經濟相關議題,2002年轉到當時甫成立的《周日法蘭克福匯報》,目前擔任經濟與財金版副主編,熱衷撰寫能源經濟與全球議題等類型文章。

DENKFEHLER, die uns Geld kosten: Warum wir immer das Falsche tun und andere sich ins F�tchen lachen

譯者:方秀芬

出版社:商周出版

出版日期:2014-08-10

ISBN:9789862726327

定價:360元 特價:360元 |