前言:物價上漲不是壞事

Part1:原物料簡介與價格簡史

一、什麼是原物料(commodities)

二、1999年以來原物料的表現

三、原物料與股票的交替循環(1877年至今)

四、為什麼要投資原物料

Part2:現在可以投資原物料嗎?

一、原物料供應短缺

二、原物料需求大增:中國的興起

三、美元貶值及全球的「貨幣戰爭」

四、通膨預期

五、結論:自己做研究最重要

Part3:原物料的迷思與賣出時間點——兼論廠商如何避險

一、原物料的迷思

二、何時賣出原物料投資

三、廠商如何在原物料多頭時代避險

Part4:原物料的投資工具——謊言與事實

一、總論

二、原物料股票或股票型基金

三、原物料期貨

四、原物料ETF及ETN

五、囤積實體原物料

六、投資原物料產國的貨幣

七、投資原物料產國的房地產或債券

Part5:原物料萬花筒——原物料個別剖析

結論

Part2:現在可以投資原物料嗎?

投資原物料的時機

要投資原物料之前,當然要確定原物料是否仍處在上漲趨勢之中。我現在可以給大家一個肯定的答案:「是的,原物料仍然會上漲」。在本書的Part1有提及,原物料的多頭大概都持續12~23年,一次平均約持續18年,而這一次原物料的多頭從1999年開始,已經持續了11年多,根據美元的長期循環周期來推測,這次原物料的多頭會持續到2012~2013年,主因當然是供需失衡,當然美元貶值也是個很重要的因素,現在分別敘述如下。

一、原物料供應短缺(大標)

原物料和世界上所有東西的價格,同樣都由最基本的經濟原理——供應與需求來決定。例如,2010年第三季,全世界讓自家貨幣貶值的「貨幣戰爭」一觸即發,因此投資者想要尋求較不易貶值的貨幣,這時黃金這個「貨幣之王」就是首選,市場對黃金需求量大增,黃金價格水漲船高。而2010年夏季俄羅斯發生乾旱,導致小麥、玉米及黃豆等穀物減產,價格大幅飆升。可見不管是供應或需求,只要兩者無法平衡,原物料的價格就會朝向某個方向波動。另外常見的供需不平衡情形有:美國東部發生寒冬,取暖油、原油和天然氣的需求都會大增,價格會大漲;西非要是多雨,可可容易罹患黑莢病,可可價格將會飆漲,但象牙海岸的暴動若是平息,可可價格將會大跌。因此要了解原物料的價格波動,就必須盡可能的掌握可能影響供需的所有因素。至於造成原物料供需不平衡的主要原因有以下幾項:

1.原物料廠商從開始增產到能夠真正量產有不小的時間差

原物料會供需失衡,主要原因就是原物料的增產不是立刻就可以完成的,例如要開發新的油源,要先進行探勘,由於油源越來越枯竭,因此探勘到的小油田常常不敷成本而無法開採,當廠商好不容易探勘到一個比較大的油田,那麼從招募工人、興建鑽油平臺、油管、租用或建造油輪等都需要相當的時間,甚至在先進國家還常常要通過時間冗長、手續複雜的環境影響評估,以上種種過程都需要耗費相當久的時間,最後可能還無法開發。以原油來講,通常需要6~10年的時間,新產能才可以量產,其他如金屬礦也是如此。就算是生產周期較短的穀物,也要種植三個月以上才可以收成,軟性商品則較穀物久,例如咖啡和可可種植之後都要3~5年才可以第一次收成,甘蔗需要1.5年,牲畜也需要一定的時間,如豬從出生到宰殺需要飼養1年,牛要1.5年才可以宰殺。

這些時間差造成供應常常趕不上需求(例如1968~1982年),而廠商一窩蜂增產之後又常造成供過於求(例如1982~2000年),價格崩盤。這種情形常常發生在臺灣的農產品價格上,例如颱風過後菜價大漲時,常有許多菜農進去搶種,但由於蔬菜也須種植一段時間才可以收成,因此往往造成一段時間之後蔬菜產量大增,價格崩盤。所以當原物料價格在低點很久,就算已經起漲了30%,廠商可能只認為這是一個小反彈,而不願意投入增加產能。當之後供需已經嚴重失衡讓價格漲更多之後,廠商才會開始增產,此時也要數個月甚至數年的光景才有足夠的新產能把價格壓下來,這點是每次原物料多頭都可以持續十多年的重要原因。從圖2-1可以看出,自1900年以來的黃金生產量,約每隔30年黃金產量會有一次高峰而後開始下跌,而此時都是黃金和原物料的多頭時代。

既然原物料從準備增產到真正開始量產有不小的時間差,這原理就可以套用到二次大戰之後的原物料循環:第二次世界大戰造成的原物料多頭,由於廠商大量增產,因此在1950年左右,原物料價格崩盤。1950~1968年,由於原物料處於低點,加上二次大戰之後的重建需求,因此股市展開了一個多頭走勢,道瓊工業指數約從161點上漲到995點,大概上漲了6倍。但這段時間因為原物料處於低檔的時間太久,廠商紛紛放棄增產,甚至生產成本較高的廠商紛紛倒閉,因此到了1960年代後期,原物料產能越來越不足。1970年代開始,布列敦森林協議瓦解(註1),民間的黃金價格開始自由浮動,加上美國在1970年代早期,石油產量居然從最高點開始走下坡(一直到現在都沒再回到過去的高點),因此1973年發生了第一次石油危機,背後的根本原因其實是:

1.當時石油的備用產能小於1%,已經嚴重不足。

2.美元貶值:石油出口國組織(OPEC)的收入是美元,美元貶值導致這些國家的購買力減低,他們當然要想辦法提高價格來彌補損失。

這事情可以用另一件事情做對照:1990年伊拉克入侵科威特,引發了波斯灣戰爭,雖然世界上主要的兩個產油國發生戰爭,石油產量也的確減少很多,不過由於備用產能太過充足,因此油價只上漲幾個月就立刻回跌。可見得這幾年油價一直上漲的原因(且常因為小事件就上漲),背後的根本原因就是供需失衡。不然為什麼波斯灣戰爭波及兩個主要產油國(伊拉克、科威特),伊拉克戰爭(小布希發動的這次)只波及一個產油國,而波斯灣戰爭的油價卻漲得較少?很明顯就是供需失衡的基本因素對於2000年之後的油價有利,對於波斯灣戰爭時的油價不利。

1970年代,因為各類的原物料產能在1950~1968年間長期停滯不前,加上兩次石油危機及眾多政治事件的推波助瀾,各類原物料都有相當良好的表現。到了1970年代後期,因為各類原物料廠商均已投入增產,因此1980年之後產量大增,造成原物料價格崩盤。而這情況一直持續了約20年,一直到1999~2000年,因為中國的經濟發展導致原物料進口大增,且原物料廠商因為持續20年的低價而不願意增加產能,因此原物料價格大漲至今。

2.氣候因素

隨著溫室效應更加劇烈,全球極端氣候的發生頻率也快速增加。這點影響了非常多的原物料供應,例如2009年巴西降雨過多、印度則發生乾旱,造成當年糖價飆漲了120%,而2010年第三季開始,馬來西亞和印尼降雨過多,也造成2010年錫及橡膠價格大漲(因為馬來西亞、印尼都是主要的錫和橡膠產國)。由此可知,氣候因素不僅影響農產品,其他的原物料也會受到影響。判斷氣候因素對於原物料是否有影響,最重要的關鍵在於極端氣候是否出現在該原物料的主產區,例如銀的主產區在中南美洲,若中南美洲多雨導致礦坑坍塌,則銀價勢必大漲,因此白銀的投資者必須特別注意中南美洲的氣候。然而,長期的供需基本面趨勢仍然是最重要的,氣候因素只是推波助瀾,只是在這幾年原物料產能普遍不足的狀況之下,氣候因素當然就更顯重要了。至於主要的原物料受到氣候因素的影響,請見表2-1。

表2-1:常見的氣候因素對原物料價格的影響

原物料名稱氣候與原物料價格的反應銀南美洲西岸多雨,銀價格上升。原油和其他油品墨西哥灣區颶風多,油價格上升;北美洲酷寒,油價格上升;北美洲暖冬,油價格下降。天然氣墨西哥灣區颶風多,天然氣價格上升;北美洲酷寒或酷暑,天然氣價格上升;北美洲氣候溫和,天然氣價格下降。銅南美洲西岸多雨,銅價格上升。錫東南亞多雨,錫價格上升。小麥俄羅斯、烏克蘭、哈薩克、美國、加拿大、阿根廷、法、德、中國、印度、澳洲的氣候,對小麥價格來說都相當重要。玉米俄羅斯、烏克蘭、美國、墨西哥、巴西、阿根廷、中國、印度、南非的氣候,對玉米價格來說都相當重要。黃豆、黃豆粉、黃豆油俄羅斯、烏克蘭、美國、加拿大、巴西、阿根廷、巴拉圭、法、德、中國、印度的氣候,對黃豆價格來說都相當重要。糙米美國、中國、印度、澳洲、東南亞的氣候,對糙米價格來說都相當重要。棕櫚油東南亞多雨或乾旱,棕櫚油價格上升;東南亞氣候溫和,棕櫚油價格下降。咖啡巴西、越南、哥倫比亞等國霜害、乾旱或多雨,咖啡價格上升。可可象牙海岸或迦納多雨或乾旱,可可價格上升。糖巴西、印度、澳洲、泰國多雨或乾旱,糖價格上升。柳橙汁佛羅里達颶風多或寒冬,柳橙汁價格上升;佛羅里達或巴西乾旱或多雨,柳橙汁價格上升。棉花美國南方、中國(尤其新疆、河南省)、印度、澳洲的氣候,對棉花價格來說都相當重要。橡膠中國南方、印度、斯里蘭卡、東南亞的氣候,對橡膠價格來說都相當重要。

3.地緣政治(geopolitical)的影響

人類史上向來就不缺乏戰爭,但這幾年由於原物料的備用產能十分缺乏,因此只要一有風吹草動,就會激勵原物料價格大幅上漲。例如象牙海岸2002年發生內戰,就導致可可的價格狂飆,比較極端一點的例子是土耳其這個幾乎不產石油的國家,南部的庫德族炸掉了一根油管,原油價格也會狂飆!很多人覺得這很瘋狂,但這是因為目前原油的備用產能已經如薄紗一般,經不起一丁點的差錯!另外有一點要注意,以原物料而言,幾乎都多少和油價有關係,這是因為石油可以製造一個萬用的產品——塑膠,因此油價幾乎影響了所有原物料的生產成本。表2-2列出容易發生衝突或罷工的地點,以及對原物料價格的影響。

表2-2:常發生衝突或戰爭的地區及相對應的原物料反應

原物料名稱常發生衝突或戰爭的地區及相對應的原物料反應金全世界重大戰爭,尤其中東地區戰爭,金價上漲;南非罷工,金價上漲。

銀祕魯、玻利維亞或墨西哥衝突或罷工,銀價上漲。鉑南非罷工,鉑價上漲。鈀南非罷工,鈀價上漲;俄羅斯內鬥或政治紛爭,鈀價上漲。原油及其他能源類中東戰爭或衝突,油價上漲;奈及利亞恐怖分子破壞油管油價上漲。銅智利或祕魯罷工,銅價上漲。錫馬來西亞或印尼罷工,錫價上漲。咖啡巴西罷工,咖啡價格上漲。可可象牙海岸或迦納罷工或戰爭,可可價格上漲。棉花烏茲別克衝突,棉花價格上漲。

4.資源國家主義

所謂的資源國家主義(resources nationalism),就是在某類天然資源價格高漲時,這些原物料的大產國往往會對該國的原物料生產或銷售進行控管,甚至有將該產業部門完全收歸國有的現象。但這些國家由於貪腐橫行,因此該產業被收歸國有之後,通常產量會減少,造成該原物料價格上揚。著名的例子如1970年代委內瑞拉將石油和天然氣產業收歸國有,2005年以來俄羅斯每年底都會藉故跟西方的鄰國(如烏克蘭、白俄羅斯)發生「天然氣衝突」,以便從天然氣價格的上漲中獲得利潤以及外交的影響力,而澳洲2010年準備對礦業公司徵收高額稅率,其實也是資源國家主義的一種心理展現。這是因為在原物料供需失衡的時代,有原物料的生產國才是市場上的大哥,因此這些大哥當然可以為所欲為地敲詐小弟(非原物料產國),何況這些大哥已經在牢籠裡關了近二十年了:1982~2000年的原物料空頭,讓原物料產國有志難伸,甚至頻頻發生債務違約!除了非洲和拉丁美洲國家之外,俄羅斯、中亞和高加索地區(哈薩克、烏茲別克、土庫曼、亞塞拜然)及中東國家的石油、天然氣及其他資源,均有可能因為資源國家主義而被收歸國有,因此投資這些高風險地區的股票或基金須特別注意風險,而最好的風險控制方法就是不要投資太多原物料公司的股票,直接投資該種原物料,因為當某些原物料公司被強制收歸國有,該公司的股價會下跌,但原物料價格則會上漲。

5.礦源逐漸枯竭

增產需要開發新的礦藏,若是用原有的礦坑擴大開採,可能只是讓礦源提早枯竭罷了。例如2007年,中國超越南非成為世界最大黃金產國就是最明顯的例子,原因當然是南非經過了長久的開採,黃金礦源已經逐漸枯竭。雖然現今世界第一大產金國——中國的產量這幾年來增長迅速,但全世界的金礦產量在2001年達到2645公噸之後,從此再也沒回去當年的高點,到了2009年的產量只剩下2575公噸!因此當現有的礦產逐漸枯竭,若不開發新的產能,就只會讓全世界的產量下降得更快,這點也是原物料多頭已經持續了十年的原因之一。

二、中國的興起讓原物料需求大增

無論是貴金屬、工業金屬、能源或是農產品,「中國因素」一直是這幾年原物料最重要的上漲推手之一。原因無他:中國的人口太多,而每個人可以分到的國內原物料產量卻非常少。這點很多人可能相當不服氣,認為中國是個「地大物博」的國家,其實真相是:中國是個「地很大,但是物不博」的國家。以工業的基礎原料鐵礦砂來說,中國的鐵礦絕大多數都是貧礦,也就是含鐵量小於50%的鐵礦,這也是為什麼中國每年要從澳洲甚至遠在南美洲的巴西等國進口大量鐵礦砂的原因。

關於中國龐大的原物料需求,可以從以下幾點得知:以最重要的燃料及化工原料——原油來說,中國從1993年開始變成原油的淨進口國(net importer)以來,每日石油需求量到2008年為止,大概增加了五百萬桶,每日淨進口量大概增加了三百九十萬桶,已經接近伊朗(全世界第四大產油國,2008年每天可生產417.4萬桶原油)一天的全部產能!光想到全世界第四大產油國的產能在短短的15年之內就被中國蠶食鯨吞殆盡,可以想像供需的嚴重不平衡有多嚴重!而中國雖然在2007年超過南非成為世界第一大黃金生產國,但由於需求量也快速增長,因此中國的黃金仍然是供不應求的狀況,需要從國外進口。至於工業金屬的銅、鉛、鋅、錫、鎳、鋁,也都是被中國大口大口地吃掉全世界的備用產能,導致這些金屬這幾年都飆漲數倍,身價非凡,其中如鎳漲了近13倍(1998年12月~2007年5月,見表1-2)、鉛漲了8.5倍(2002年9月~2007年10月)、銅漲了5.7倍(2001年11月~2008年7月),我們可以毫不誇張地說,你在2002年開始囤一張有毒的鉛板,不見得比你買中概股賺得少!

中國對原物料的龐大需求,近年來轉變到農產品上:2010上半年中國的玉米和黃豆的進口量激增,可能成為玉米和黃豆的淨進口國,這無疑是因為中國人富裕之後,肉類食用量大增,而玉米和黃豆的主要用途之一就是作為飼料,玉米和黃豆當然會供不應求,開始需要進口。而中國的人均可耕地面積嚴重低於世界水平,也是造成農作物大多頭的原因之一。由於中國的原物料需求大增,但是國內生產卻無法滿足所需,所以中國就在2008年底至2009年中,趁著全世界原物料價格暴跌時,大量收購世界原物料公司股權。因為對於現階段的中國來說,科技發展只需要人才的培育,但國內產量不夠的原物料就是要從國外進口,沒有任何的替代方案,所以中國當然優先選擇收購原物料產業而不是科技產業。中國之所以這幾年原物料用量大增,主因當然是中國人民開始慢慢變得富有(雖然大多數人相對來說仍然窮困),而富有之後,各種原物料的需求會大大增加,例如中國近年就超越美國,成為世界最大的汽車消費國,而汽車的製造牽涉相當多的原物料,如鐵礦砂、銅、鉛、鋅、石油(塑膠製品部分),原物料當然暴漲。以上種種情況都是中國近年來在原物料市場激起的層層漣漪(甚至可以說是瘋狗浪了),因此物價暴漲、通膨飛升、你我的口袋變薄了,指責中國是「元凶」絕對不誇張。

中國之外,亞洲許多國家也開始在世界上爭奪原物料,比較有名的是印度、南韓和日本,這些國家顯然是原物料上漲的「幫凶」。比如說印度這個人口僅次於中國大陸的國家,除了鐵礦之外,大部分原物料仍然需要進口,南韓和日本情況更糟,幾乎不生產任何的礦產,而南韓這幾年經濟的突飛猛進,更是帶動了旺盛的原物料需求,例如南韓已經成為全世界的液化天然氣(LNG,liquified nature gas)前幾大進口國之一。臺灣這幾年也加入了爭奪世界原物料大餅的戰局,例如中油公司已經在加拿大投資開採油砂,以保障我國的石油供應。因此,資源大戰已經真實地在全世界上演,中國就是其中的主角,而各位投資人是想整天抱怨物價漲翻天卻無濟於事,還是趕緊跟隨大趨勢,趁機從這波通膨之中海撈一筆呢?

三、美元貶值及全球的「貨幣戰爭」

2008年的大衰退發生之後,在當年年底,我早就預言美國只能用強制性通貨膨脹和美元貶值政策來挽救美國的經濟(詳見我2008年12月10日發表的部落格文章〈從1930&1970年代探討未來數年美元及美股走勢〉),後來美國聯邦儲備理事會(FED)果真以量化寬鬆(大印鈔票)與降息至零的方式,挽救全球經濟於懸崖邊緣。2010年下半年,美國又因為經濟似乎有變差的跡象,已經實施第二次的量化寬鬆。而美國聯邦儲備理事會的目的其實就是製造通貨膨脹,逼迫大眾提前消費,讓經濟體活絡。而當美國大量印鈔製造通貨膨脹,資金因為現金貶值,只好逃往實體性資產,也就是房地產和原物料。這就是為什麼2008年底以來,原物料和房地產都大漲的原因。因此,當美國再度實施量化寬鬆政策,美元大貶的結果就是原物料大漲。而目前我們還處於2001年以來的美元貶值週期中,所以原物料繼續上漲是可以確定的。

2010年8月以來,由於美元嚴重貶值,人民幣卻不動如山,所以各國展開了積極阻升自家貨幣的戰爭,媒體通常稱為「貨幣戰爭」。實際上匯率問題本來就常是國際大國爭論的焦點,如此全面且嚴重的美元貶值也不是第一次,因此「貨幣戰爭」只不過是對外匯市場不了解的人所發的謬論罷了!要是各國阻升自家貨幣稱為「貨幣戰爭」,那外匯市場不就每天都在上演世界大戰了!就理論層面而言,各國阻升貨幣,必須買進美元、賣出本國貨幣,本國貨幣的供應量就會大增,造成流動性氾濫,所以當全世界都在靠貨幣貶值來維持經濟的時候,世界的貨幣供應量勢必大增,此時就會造成實體資產價格暴漲,原物料的身價就會水漲船高!

當然原物料價格會上漲,供需因素還是比較重要,這可以從表2-3所列的兩次美元貶值歷史比較得知(表中以黃金的價格代表原物料價格)。

表2-3:前兩次美元大貶值週期的歐元和黃金漲幅

年代歐元/美元漲幅黃金價格漲幅1971~1980114%2400%1985~1992158%75.6%

可見在原物料供需失衡的1970年代,原物料的漲幅遠大於美元的跌幅,但是到了原物料供應較充足的1985~1992年,黃金的漲幅卻只有歐元漲幅的一半,可見供需對於原物料價格的影響還是遠大於美元貶值。話雖如此,美元貶值仍然是原物料價格上漲的必備條件,因此若要投資原物料,就不要計較美元貶值會侵蝕到一部分獲利,因小失大是標準的窮人性格啊!

四、通膨預期

通膨預期主要受到貨幣供應量變化、利率、原物料價格和製造業閒置產能的影響。若以貨幣供應量而言,2008年以來美聯儲實施量化寬鬆政策,已經將貨幣供應量擴大到難以想像的地步,這些游資到處流竄的結果,原物料價格不飛漲上天都難。至於低利率更是原物料上漲最好的環境,因為低利率讓大家不願意存款在銀行,而傾向消費或進行金融投資,但是消費過多就會抬高物價,金融投資則會抬高資產價格,都是對通膨最有利的環境。

而原物料價格上漲時,通常會引起通膨預期,這又會造成大家搶購原物料,使得原本缺貨的原物料更加短缺,這又會產生更嚴重的通膨,因此原物料的價格常常具有「自我催化性」,也就是高物價會引起更高的物價。而且多數的原物料其實供應彈性很小(就是很難找到替代品),比方說這幾年替代能源科技蓬勃發展,但是能夠真正取代石油且成本又夠低的科技可以說幾乎沒有,更不用說這些科技都有各自的限制,例如風力發電只能產生電力,並無法產生車輛使用的燃料,何況任何地方都不可能隨時有風;而電動車雖然不用石油,但是它所需的電力還是用火力或是核能發電產生,而這些發電所用的煤、天然氣、柴油或鈾,這幾年價格都漲了好幾倍,甚至柴油也是從原油提煉出來的。因此才會有人說,高油價的解套方法是更高的油價,因為油價要是沒有高到能夠吸引廠商突破政治貪腐、恐怖分子橫行或者惡劣天候等種種限制去大量開採石油,那供應量無法大量增加,油價怎麼可能下跌呢?

至於閒置產能,這點是唯一對原物料價格不利的地方,因為美國和主要先進國家的閒置產能都還不少,當廠商有眾多的閒置產能時,就沒辦法把價格抬高太多,如此一來就無法造成通膨預期上升。不過綜合上述四個條件,有三個會造成通膨預期、一個不會,因此我仍然投原物料價格會上漲一票。投資就是這樣,很難找到所有因素都有利的投資標的(而且此時可能市場已經過熱),但如果大部分投資因素都有利,那麼風險就會減小很多,此時投入市場,賺錢的機率就遠比賠錢的機率高。

五、結論:自己做研究最重要

原物料這幾年的確是處於供不應求的時代,而外部的貨幣和心理因素也導致原物料價格易漲難跌。但是以上種種都不能保證每種原物料都會同步上升、同步下跌,例如1970年代的原物料多頭中,糖的最高價格是1974年達到的、可可的最高價格出現在1977年,但黃金和白銀卻等到1980年一月才見頂,油價更晚。可見就算原物料整體而言仍然會再上漲1~3年,但是有部分原物料種類可能已經見頂,因此針對原物料的供需詳細做研究相當重要,尤其要將影響未來供需的重大因素都納入考量,並且量化評估、綜觀全局,才能有最大的獲利。目前看來,由於2008年之後全球經濟復甦仍然脆弱,因此工業金屬已經於2006~2008見頂的可能性較大,貴金屬和農產品應該仍有不少上漲空間,能源類產品上漲幅度中等,還可能有一倍以上的漲幅。

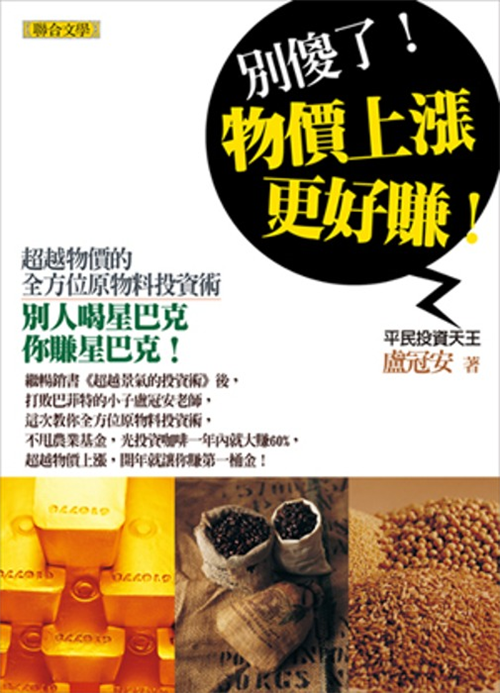

超越物價的全方位原物料投資術

別人喝星巴克,你賺星巴克!

繼暢銷書《超越景氣的投資術》後

打敗巴菲特的小子盧冠安老師

這次教你全方位原物料投資術

不甩農業基金,光投資咖啡一年內就大賺60%

超越物價上漲,開年就讓你賺第一桶金!

月薪二萬,靠原物料狠賺千萬!

台幣瘋狂升值,壓縮公司獲利,物價大幅暴漲,削減大家荷包,此時的股票還能繼續上漲嗎?在房地產和股票都即將面臨暴跌危機時,你該投資什麼?

民國百年可能是最好的時代,也是最壞的時代。油價、物價飆漲,股市、房市崩盤,這些歷史都將重演,如果你懂得投資原物料搭上大通膨的列車,那你就會資產暴增,反之可能會在股市房市中讓資產大幅縮水!

不想再因為物價飛漲、排隊加油而過苦哈哈的日子嗎?平民投資天王盧冠安老師,這次不只教你買黃金大賺通膨財,還囊括石油、白銀、小麥、銅、咖啡、糖等暴漲的類別,寫成第一本為國人量身訂做的原物料專書。投資原物料不只基金一種方式,盧冠安老師告訴你更多一看就懂、學了就會的理財撇步,讓你月薪二萬,靠原物料狠賺千萬!

盧老師的神準預測

論點:2008年底市場看衰原物料、非美貨幣時,詳盡分析美元必定貶值,原物料將再度狂飆。

結果:2009年澳幣獲利41%、紐幣獲利30%、黃金獲利40%、白銀獲利37%、汽油獲利60%。

論點:2009年2月於部落格鐵口直斷黃金在年底前一定衝破1100美元。

結果:2009年底黃金高點突破1100美元。

論點:2009年3月在道瓊指數六千多點時預測道瓊當年必攻破萬點。

結果:2009年底道瓊指數收盤為10428.05點。

論點:2009~2010年多次公開說明臺幣暴漲壓縮電子業獲利,通膨暴漲又壓縮民眾消費力,臺股在2010年底前絕對無法攻占萬點關卡。

結果:2010年底股市終究未能上萬點,打敗全國無數位狂喊萬點的股票分析師。

論點:2010年1月15日於部落格上預言黃金將在年底前突破1400美元。

結果:2010年11月8日國際金價就已經衝破1400美元的重要關卡。

論點:2010年3月於《非凡新聞周刊》預言2010年美元貶值,臺股投資以傳產股最佳。

結果:2010年美元大貶,原物料持續上漲,帶動傳產股狂飆。

盧冠安

羽匯軒部落格版主、央廣"財經新世界"固定來賓、新竹科技生活館投資理財課程講師,生於黃金暴漲後崩盤的1980年,30多年後又在黃金白銀的大多頭中躬逢其盛,冥冥之中似乎註定要與金銀這些閃閃發光的資產結下緣分。其投資方式屬於全球宏觀派(與索羅斯、羅傑斯相同),也就是不限國別、不限資產類別(股票、債券、外匯、原物料、房地產等五大類資產的任何一項),在全球尋找最佳的獲利機會進行投資。專長各貨幣、貴金屬及原物料的基本面及歷史循環分析,特別擅長利用歷史推估宏觀經濟的整體循環,因此成功躲過2008年的經濟衰退且還能獲利7%。2010年投資白銀ETF獲利80%、咖啡ETN獲利近60%,遠超過國內任何一檔原物料基金或是農金基金。其投資格言為:「思考全球的資金流動(而不是個股的資金流動),你就能夠獲利」。2008年底創設羽匯軒部落格,至今已逾158萬人次瀏覽,為國內前幾大財經部落格之一,提供版友一個真正能獲利的投資明燈。

羽匯軒部落格網址 http://blog.xuite.net/sandpiper/FX

前言:物價上漲不是壞事

這幾年來經濟最大的特徵,莫過於薪水不漲、物價猛漲。這對於持有原物料的我來說,其實是個美妙的世界,我甚至認為物價不上漲是件壞事呢!

在投資上,我看過非常多的案例,大多數人都犯了一個嚴重的毛病:愛股票比愛自己的親人還深,卻對其他同樣可以賺大錢的標的不屑一顧。這就是我常說的「股票中心主義」或者「大股票思想」,也就是提到投資只能討論「哪檔股票可以賺大錢」、「現在該買哪檔股票」等等,而不是「現在其他資產的表現比股票好嗎?」這類較有宏觀視野的語言。以2010年為例,台股大盤上漲不到10%,但是黃金(漲了25%以上)、白銀(漲了至少80%)、咖啡(漲了至少70%)、糖、小麥、玉米、黃豆、錫(漲了至少50%)等都有非常良好的表現,你要是當初投資原物料,也不會白白浪費了一年的時間吧!

我在上一本著作《超越景氣的投資術》中有提到,股票有很多時候並不是最好的投資,至少這幾年是這樣。當公元2000年初,千禧年的鐘敲響之後,很明顯的股票又進入了一個大盤整期,因為這段時間的美國股市最高在14×××(2007年10月),最低只有63××(2009年3月),經歷了兩次大幅的下跌走勢(2000年1月~2002年10月、2007年10月~2009年3月),整體來說大約在一倍的區間內震盪。而臺灣股市也是如此,最高點就是2000年初的103××點,最高只有漲到103××點,也經歷了兩次的大空頭,且兩次都至少下跌了50%以上(2000年2月~2001年9月、2007年10月~2008年11月),多少股市投資人在這兩次股市大空頭之中資產腰斬,一去不回(至少我可以自身所見所聞證明,非常多人在2008年的股市空頭之中痛不欲生)?反觀黃金在這幾年,從1999年最低的250(美元/盎司)暴漲到現在的14××(美元/盎司),足足漲了近五倍,石油也從17(美元/桶)暴漲到現在的8x(美元/桶),也漲了四倍,請問你這幾年有買到幾檔賺四倍的股票?

這幾年股市會無法長期上漲的原因之一,就是暴漲的原物料壓縮公司的獲利空間,當公司的利潤被壓縮時,股價自然大幅下跌,這就是物價暴漲對股票表現造成的負面影響。但是當你持有原物料時,事情將完全改觀:你會巴不得原物料每天上漲。實際上,原物料雖然沒有每天上漲(沒有一個資產是每天都在上漲的),但是絕對比股票的漲幅要多很多,因此,原來與你為敵的全球的物價上漲,就從敵人變成朋友,它讓你的資產每天隨著高漲的物價繼續上漲,而且還賺得比物價漲度更多,你將會對原物料投資愛不釋手。

「視時務者為俊傑」是投資至理名言。這幾年隨著中國崛起,帶給我們兩個巨大的影響:薪水不漲、物價猛漲,前者是因為中國的人力成本太過便宜,因此你就算工作得要死要活,老闆有可能升你薪水嗎?而中國人的消費力大增之後,造成全世界的每項原物料都供不應求,所以大家荷包縮水、怨聲載道,而此時企業的毛利率也都受到壓縮,加上大家荷包縮水之後減少消費,企業面臨銷售不佳及成本上升的窘境,股價表現會好到哪裡去?因此,在這幾年的大環境之下,與其整天咒罵「不肖廠商」哄抬原物料價格搞得物價飛漲,為何不乘時趨利,買進原物料大賺通膨財呢?從今而後,就讓這本書帶著大家的財富跟暴漲的物價一起起飛吧!

出版社:聯合文學出版社股份有限公司

出版日期:2011-01-24

ISBN:9575229150

定價:260元 特價:88折 229元 |